『物件評価について』【更新】 | 埼玉の不動産投資・収益物件・建物管理|株式会社エストハウジング

不動産投資コラム

『物件評価について』

『物件評価について』

不動産物件の評価の手法は様々有りますが、金融機関を考えると大きく2つに分かれます。

・積算評価と収益還元法です。

個人属性は、今回は外して考えます。

ネットで探される時、価格/利回り/場所で判断される方が多いと思います。

積算価格を表示しているサイトは、少ないので計算をしたなとわかりませんが、こちらはかなり重要です。

融資の際、持込銀行が物件をどう判断するかを見る上で把握しておく必要があります。

①積算重視

②積算 + 収益

③収益重視

銀行により、物件の評価の仕方が違います。

融資を受けようとする銀行の特性を知らないと対策が取れません。

①②③のどれを重視しているかで、融資ができるかどうかの判断が下されます。

①②③のどれを重視しているかで、融資ができるかどうかの判断が下されます。

積算を重視する銀行に、利回りが良いからと持ち込んでも融資額は伸びません。

収益重視の銀行に持ち込むべきです、逆の場合もあります。

購入したい物件が、どう評価されるのかを把握して選ばれる事をお勧めいたします。

積算価格は、土地値と建物金額の合計です。

土地値は、路線価を確認します。 路線価 × 土地面積

※細かく、有効面積のみ対象とする銀行もあります。

建物価格は、再調達価格 × (法定耐用年数 - 経過年数 ) ÷ 法定年数

それぞれを、合計したものが積算価格となります。

銀行評価の場合、 土地値 × 0.9 建物価格 × 0.6 の係数を利用する場合があります。

又、法定年数を利用せず、内規での年数を利用するケースもあります。

例えば、 RC は、法定対応年数 47年ですが、内規 30年として計算するとなります。

販売価格から比べるとかなり低くなるのがわかると思います。

差額は、自己資金で用意するか、属性又は、別担保で補う必要が有る為、頭金の増額等を要求されることになるのは理由があります。

収益還元評価をしてくれる銀行は、数行しか有りません。

只、ご利用を注意しないと、収益還元の銀行で融資をうけて物件売却の時は返済金が多額になります。買い手が、積算重視の銀行利用の場合、総じて融資額が低くなり購入できない為相手が現れず売却が進まない事になります。

収益重視の銀行から借りた場合、長期に保有し残高を落としてから売却する事も必要です。

メリット・デメリットをご理解の上投資に生かして頂ければと存じます。

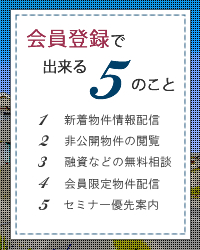

★皆様に合った物件をご紹介します。是非お問い合わせ下さい。